BeteiligungscontrollingVerfahren zur Bewertung von Unternehmen und Beteiligungen

Warum den Unternehmenswert ermitteln?

Hat ein Unternehmen Anteile an Tochterunternehmen, muss es wissen, was diese Anteile wert sind. Dazu wird der Unternehmenswert des jeweiligen Tochterunternehmens ermittelt. Gründe oder Anlässe für eine Unternehmensbewertung können sein:

- Kauf oder Verkauf eines Unternehmens

- Abgabe einer Steuererklärung

- wertabhängige Vergütung des Managements

- Abschluss eines Gewinnabführungsvertrags

- Eintritt oder Austritt eines neuen Eigentümers

- Prüfung der Kreditwürdigkeit

- Verschmelzung des Unternehmens mit einem anderen Unternehmen

Buchwert und Marktwert eines Unternehmens

Beim Wert eines Unternehmens wird zunächst unterschieden nach Buchwert oder Marktwert:

- Der Buchwert ist handels- und steuerrechtlich wichtig. Er leitet sich aus den Kosten für den Erwerb der Unternehmensanteile sowie aus Zuschreibungen und Abschreibungen ab.

- Der Marktwert ergibt sich aus einer Einschätzung über den Erlös, der erzielt werden könnte, wenn das Tochterunternehmen verkauft werden würde.

Unternehmenswert abhängig von Ziel und Interesse des Bewerters

Die Wertermittlung eines Unternehmens basiert auf Zuschreibungen, Abschreibungen und Einschätzungen über zukünftige Erfolge des Tochterunternehmens, die sich im Gewinn oder Cashflow zeigen. Diese Größen lassen sich nur schätzen, weil es vor allem um Entwicklungen in der Zukunft geht, die nicht sicher oder vorhersagbar sind.

Deshalb wurden unterschiedliche Verfahren entwickelt, mit deren Hilfe ein Unternehmenswert ermittelt und errechnet werden kann. Welches Verfahren für die Bewertung einer Beteiligung an einem Tochterunternehmen gewählt wird, hängt vom Anlass oder Zweck der Unternehmensbewertung ab.

Je nach Interesse des Bewerters kann es zweckmäßig sein, den Wert des Unternehmens hoch anzusetzen – oder niedrig. Jedes Bewertungsverfahren bietet dafür unterschiedliche Möglichkeiten. In jedem Fall sind alle Verfahren subjektiv, auch wenn sie sich teilweise auf objektiv messbare Kennzahlen stützen.

Um dennoch nicht willkürlich zu bewerten, können sich die Bewerter auf ein Verfahren einigen und dies vertraglich festhalten. Wenn der Staat betroffen ist, bei Steuerfragen, kann er ein Verfahren zur Unternehmensbewertung vorschreiben.

Unternehmenswert ergibt sich aus Zahlungsströmen und Multiplikatoren

Grundlage für die Bewertung von Unternehmen sind Zahlungsströme, die dem Eigentümer (Mutterunternehmen) in Zukunft zufließen können. Diese Zahlungsströme können nur geschätzt werden – mal optimistisch, mal pessimistisch. Im Einzelfall muss der Bewerter Gründe und Belege anführen, die zeigen, wie er zu seiner Einschätzung kommt.

Die Verfahren zur Unternehmensbewertung unterscheiden sich danach, welche Zahlungsströme für die Bewertung herangezogen werden und welcher Zeitraum in die Zukunft und Vergangenheit dabei betrachtet wird. Zudem werden die Zahlungsströme mit Multiplikatoren (Multiples) oder mit einem Kapitalkostenfaktor „bewertet“.

Unternehmenswert ermitteln: Welches Verfahren anwenden?

Ertragswertverfahren und Cashflow-Verfahren

Sie schätzen auf der Grundlage vergangener oder zukünftiger Erträge, Gewinne oder Cashflows die Zahlungen des Tochterunternehmens an das Mutterunternehmen ab und berechnen daraus den Barwert. Das heißt, Grundlage der Bewertung sind potenzielle Zahlungsströme an den Eigentümer, die auf die Gegenwart abgezinst werden.

Ertragswertverfahren und Cashflow-Verfahren können dann eingesetzt werden, wenn zukünftige Zahlungsströme gut abgeschätzt und begründet werden können; zum Beispiel aufgrund von Erfahrungen aus der Vergangenheit und aus der bisherigen Entwicklung. Ertragswertverfahren sind die gängigsten Verfahren der Unternehmensbewertung.

Multiplikator-Verfahren

Sie leiten den Wert eines Unternehmens aus den Marktpreisen vergleichbarer Investitionsalternativen ab. Hier sind die Marktpreise vergleichbarer Investitionen oder Unternehmen Grundlage für die Bewertung. Beurteilt werden: Chancen, Risiken, Zahlungsströme, vergleichbare Möglichkeit, das Unternehmen zu kaufen und zu verkaufen. Je nachdem, wie vergleichbar die Unternehmen sind, wird dann der bekannte Marktpreis mit einem Multiplikator multipliziert, um den Wert des betrachteten Unternehmens zu berechnen.

Marktwertorientierte Bewertungsverfahren können nur angewendet werden, wenn vergleichbare Investitionen und deren Marktpreis oder Rentabilität bekannt sind. Sie werden für eine erste grobe Schätzung des Unternehmenswertes herangezogen.

Substanzwertverfahren

Sie sind darauf hin ausgelegt, dass über zukünftige Zahlungsströme nichts Sicheres ausgesagt werden kann. Im schlechtesten Fall gibt es keine Zahlungen. Dann bleibt nur die „Substanz“ des Unternehmens als Wert.

Da diese Verfahren nur Aussagen und Ergebnisse aus der Vergangenheit berücksichtigen, sind sie weniger geeignet, den Wert des Unternehmens für die Zukunft zu ermitteln. Sie werden deshalb bei Sanierung oder Liquidierung eines Unternehmens verwendet.

Mischverfahren

Sie setzen sich aus mehreren Bewertungsverfahren zusammen. Das Unternehmen als Ganzes wird mit mehreren Verfahren bewertet; die Ergebnisse werden dann zusammengeführt. Oder einzelne Einheiten eines Unternehmens werden jeweils für sich bewertet; die Teilwerte werden dann ebenfalls zu einem Gesamtwert des Unternehmens zusammengeführt.

Unternehmenswert mit Excel-Vorlagen im Praxisteil berechnen

Für einige Verfahren, die in der Praxis oft angewendet werden, finden Sie im Praxisteil dieses Handbuch-Kapitels (unten) Excel-Vorlagen, die helfen, den Unternehmenswert nach dem jeweiligen Verfahren zu berechnen. Zunächst werden die Bewertungsverfahren vorgestellt und erläutert.

Ertragswertverfahren

Mit diesem Verfahren werden die Betriebsergebnisse der letzten drei Jahre, vergangene Gewinne, mithilfe des Kapitalisierungszinssatzes bewertet und als Ertragswert ausgewiesen. Dieser Ertragswert ist Grundlage der Unternehmensbewertung.

Addiert werden das nicht betriebsnotwendige Vermögen und sonstige Hinzurechnungen. Diese Summe entspricht nach diesem vereinfachten Ertragswertverfahren dem Unternehmenswert.

Eine Variante des vereinfachten Ertragswertverfahrens ist, die zukünftigen Gewinne mit dem Kapitalisierungsfaktor zu multiplizieren. In diesem Fall entspricht dieser (zukünftige) Ertragswert dem Unternehmenswert.

Cashflow-Verfahren: Ausschüttung von Gewinnen

Nach diesem Bewertungsverfahren wird der Unternehmenswert auf der Grundlage der abgezinsten Gewinnausschüttungen an die Anteilseigner berechnet. Dazu wird zunächst der Jahresüberschuss des zu bewertenden Unternehmens für vier Jahre und für den langfristig geplanten (nachhaltigen) Fall ermittelt. Der Jahresüberschuss wird aus der Plan-Gewinn-und-Verlustrechnung ermittelt. Dabei werden auch Cashflow-Kennzahlen wie EBITDA, EBIT und EBT ausgewiesen. Zudem wird eine Plan-Bilanz für die einzelnen Jahre aufgestellt.

Der Jahresüberschuss verbleibt zu einem Teil im Unternehmen und wird zum anderen Teil an die Eigentümer ausgeschüttet. Die Ausschüttung ist der sogenannte Flow to Equity. Dieser Wert wird dann gemäß den Anforderungen an die Kapitalverzinsung durch die Anteilseigner abgezinst. Die so ermittelten Barwerte werden über den betrachteten Zeitraum aufsummiert. Dieser Wert zuzüglich des nicht betriebsnotwendigen Kapitals entspricht dem Unternehmenswert.

Multiplikatorverfahren

Um den Unternehmenswert zu berechnen, werden zunächst vergleichbare andere Unternehmen analysiert, und für diese wird der Marktwert festgestellt. Dann werden unterschiedliche Finanz-Kennzahlen dieser Vergleichsunternehmen (Umsatz, Gewinn, Cashflow etc.) ermittelt und jeweils ein Durchschnittswert über alle Vergleichsunternehmen berechnet.

Das Verhältnis zwischen diesem Durchschnittswert und dem durchschnittlichen Marktwert ergibt einen Multiplikator. Mit dem werden die Finanz-Kennzahlen für das zu bewertende Tochterunternehmen (Unternehmensdaten) multipliziert und dann der Durchschnittswert über alle ausgewählten Kennzahlen gebildet. Er entspricht dem Unternehmenswert.

Mittelwertverfahren

Beim sogenannten Mittelwertverfahren ergibt sich der Unternehmenswert aus der Summe aus gewichtetem Ertragswert und gewichtetem Substanzwert. Dabei gilt:

Ertragswert

Gewinne oder Ertragsüberschüsse, mit denen das Unternehmen in Zukunft rechnen kann, werden mit dem Kapitalisierungsfaktor multipliziert. Der Kapitalisierungsfaktor leitet sich aus der Verzinsung ab, die der Eigentümer für sein eingesetztes Kapital erwartet (Kapitalisierungszinssatz) und die er auf der Grundlage der Verzinsung einer risikolosen Geldanlage plus einer Risikoprämie berechnet.

Substanzwert

Ergibt sich hier aus dem Wiederbeschaffungswert der Vermögensgegenstände abzüglich der Schulden des Tochterunternehmens.

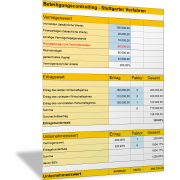

Stuttgarter Verfahren zur Unternehmensbewertung

Nach dem Stuttgarter Verfahren wird der Unternehmenswert auf der Grundlage der in der Vergangenheit aufgebauten Vermögenswerte und der erwirtschafteten Erträge berechnet. Der Vermögenswert ergibt sich aus der Summe aus Anlagevermögen und Umlaufvermögen, die um Rückstellungen und Verbindlichkeiten vermindert wird. Das entspricht dem Reinvermögen. Der Ertragswert wird aus den Gewinnen (Jahresüberschuss) der letzten drei Jahre ermittelt.

Aus dem Verhältnis des Vermögenswerts und Ertragswerts zum eingesetzten Eigenkapital (gezeichnetes Kapital) und einem Gewichtungsfaktor ergibt sich dann der Unternehmenswert als ein Vielfaches des gezeichneten Kapitals.

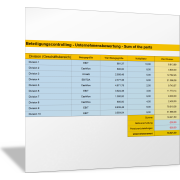

Sum-of-the-Parts-Bewertung

Bei der Sum-of-the-Parts-Bewertung wird das Tochterunternehmen in einzelne strategische Geschäftsbereiche, Divisions, unterteilt. Jeder Geschäftsbereich wird wie ein eigenständiges, kleines Unternehmen betrachtet und für sich bewertet.

Eine solche Unterteilung erfolgt, weil die Entwicklung der einzelnen Geschäftsbereiche unterschiedlich eingeschätzt wird. Einige Bereiche sind in Wachstumsmärkten aktiv, andere in stagnierenden oder schrumpfenden Märkten. In manchen Bereichen gibt es starken Wettbewerb, in anderen weniger.

Für den Bewerter kann es wichtig sein zu erkennen, in welchen Bereichen vergleichsweise wenig „Wert“ geschaffen wird und in welchen mehr. Daraus lassen sich Maßnahmen für die Restrukturierung oder Hinweise auf einen Verkauf von Teileinheiten ableiten.

Der Bewerter entscheidet, welcher Erfolgsfaktor den Wert des Geschäftsbereichs für das Tochterunternehmen insgesamt am besten abbildet; das ist die Bezugsgröße. Bezugsgrößen können sein: Umsatz, Gewinn, EBIT, EBITDA oder Cashflow.

Dann wird für diesen Geschäftsbereich der Wert der Bezugsgröße bestimmt. Er wird mit einem Multiplikator (Multiple) gewichtet. Der Multiplikator ergibt sich oft aus einem Vergleich mit anderen Unternehmen der Branche, in der die Geschäftseinheit aktiv ist. Insofern ist die Sum-of-the-Parts-Bewertung auch ein Multiplikator-Verfahren. Ist der Multiplikator entsprechend gewählt, und wird die Bezugsgröße damit multipliziert, dann ergibt sich daraus der Wert des Geschäftsbereichs.

Die so ermittelten Einzelwerte, der Wertbeitrag des Geschäftsbereichs, werden summiert und ergeben den gesamten Unternehmenswert. Mit der Excel-Vorlage für das Sum-of-the-Parts-Verfahren können Sie die Bezugsgröße festlegen, den Wert der Bezugsgröße eintragen und den Multiplikator bestimmen. Daraus ergibt sich der Teilwert des Bereichs für das Tochterunternehmen. Die Summe dieser Teilwerte abzüglich der Nettoschulden und Rückstellungen entspricht nach dem Sum-of-the-Parts-Verfahren dem Unternehmenswert.

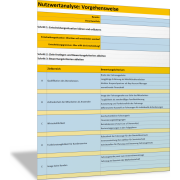

Befolgen Sie die folgenden beiden Schritte zur Bewertung eines Unternehmens:

Schritt 1: Bewertungsverfahren auswählen

- Legen Sie fest, mit welchen Verfahren Sie Ihre Beteiligungen an Tochterunternehmen bewerten wollen.

- Warum entscheiden Sie sich für das jeweilige Verfahren?

- Welche Ziele verfolgen Sie mit der jeweiligen Bewertung und den Ergebnissen?

Schritt 2: Unternehmen bewerten

Nutzen Sie die folgenden Excel-Vorlagen, um den Unternehmenswert für das jeweilige Tochterunternehmen, an dem Sie beteiligt sind, zu ermitteln. Die einzelnen Excel-Vorlagen zur Unternehmensbewertung beziehen sich auf die oben beschriebenen Verfahren.